代表の藤井です。

事業承継やM&Aを実行するときには税金という壁が立ちはだかります。

今は事業承継税制によって当面税金を払わずに株式の承継ができるようになりましたが、昔は税金の重力が事業承継の障害になるほどでした。

そこで、当記事においては事業承継やM&Aで発生する税金の全体像と特徴を解説します。

事業承継関連の税金一覧

事業承継やM&Aにはいくつかの税金がかかり、税金対策は必須となっています。

その税金を要素別に並べてみると、以下の3つになります。

資産税:相続税あるいは贈与税

譲渡税:所得税あるいは法人税

その他:消費税、登録免許税、不動産取得税など

それでは一つずつ解説していきましょう。

内部承継:相続税・贈与税

まず、先代経営者が持つ株式や資産を後継者に承継させる場合は相続税あるいは贈与税がかかります。

相続税は経営者が亡くなった時、贈与税は生前贈与した時にかかり、税金を負担するのは後継者(資産を受け取った側)です。

この相続税と贈与税、世界的に見てもかなり高額な税率が課されます。

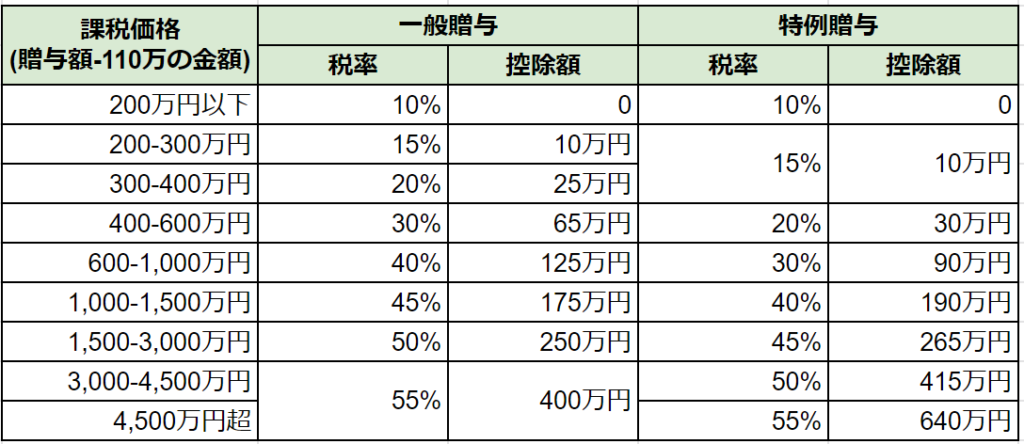

例えば贈与税の税率は上記のテーブルのようになっています。

50,000,000円他人に贈与するだけで、贈与された側は22,895,000円税金を納めることになります(税負担率45.8%)。

また、税率が高いだけでなく、これらの税金で大きな問題となるのが、「基本的に現金で納税しないといけない」ルールになっているからですね。

というのも、上場株式ならまだしも、非上場株式は極度に換金性が落ちますので、第三者が株を買ってくれる可能性は殆どありません。

にもかかわらず現金で税金を納めることになれば、現金不足になる可能性が高いのです。

そのため、事業承継においては相続・贈与資産における自社株の割合が高いので、金融資産も同時に承継して納税資金を準備したり、銀行から融資を受けるといった方策がとられています。

外部承継:所得税と法人税

上記の相続・贈与税は内部承継を念頭に置いたものでしたが、外部承継の場合は異なる税金が発生することになります。

それが「所得税(+住民税)」と「法人税(+消費税)」ですが、外部承継のスキームによって税金が変わります。

まず「先代経営者が持つ自社株を他社に譲渡」した場合、こちらは所得税の中の譲渡所得税がかかってきます。

これは売却価格と自社株の取得価格の差額が「譲渡益」として認識され、この譲渡益に対して所得税15.315%、住民税5%、合計20.315%がかかってきます。

例えば、M&Aによって同業他社に対して取得価格500万円の自社株を3億円で売却した場合、譲渡益は2億9,500万円ですので、所得税が45,179,250円、住民税が14,750,000円かかることになります。

一方で「自社株ではなく事業を売却」した場合は所得税・住民税ではなく、法人税・消費税がかかってきます。

これは、事業を一つの商品とみなして、法人の所得としてカウントしようということです。

つまり、事業譲渡によって利益が出れば、その利益分について2021年現在だと30-33%程度の法人税がかかります。

また、株式譲渡と違って、事業譲渡では売却代金から土地などの消費税対象外資産を引いた額に対して10%の消費税がかかりますので、結構な負担だと思います。

無論、法人税に関しては会社全体で利益が出ていなければ法人税は発生しないので、絶対に約30%の税金が発生するとは言えません。

しかしながら、単純に税率を比較した場合は、株式譲渡の方が有利な税率になることが多いです。

なお、事業譲渡の場合、譲渡元が不動産を保有していれば不動産を買い取ることが必要になりますので、「登録免許税」や「不動産取得税」が別途かかりますので要注意です。